本公司集團認識到應對氣候變化是重要的經營課題之一,2021年7月贊同了“TCFD (氣候相關財務信息公開特別工作組) ”的提議。分析氣候變化給本公司集團的事業帶來的風險和機會,在反映到經營戰略和風險管理的同時,適當公開其進展,在為全社會的脫碳化做贡獻的同時,實現進一步的發展。

根據TCFD的建議,以下將披露氣候變化的“治理”,“戰略”,“風險管理”,“指標和目標”。

- ※TCFD是「氣候相關財務信息披露工作組(Climate-relatedFinancial Disclosures上的Task Force)」的縮寫,是應G 20的要求,由金融穩定理事會 (FSB) 設立的,旨在審查與氣候相關的信息披露和金融機構應對氣候變化的措施。2017年6月,我們宣佈了一項建議,要求在金融機構和公司的財務報告中披露氣候變化的影響。

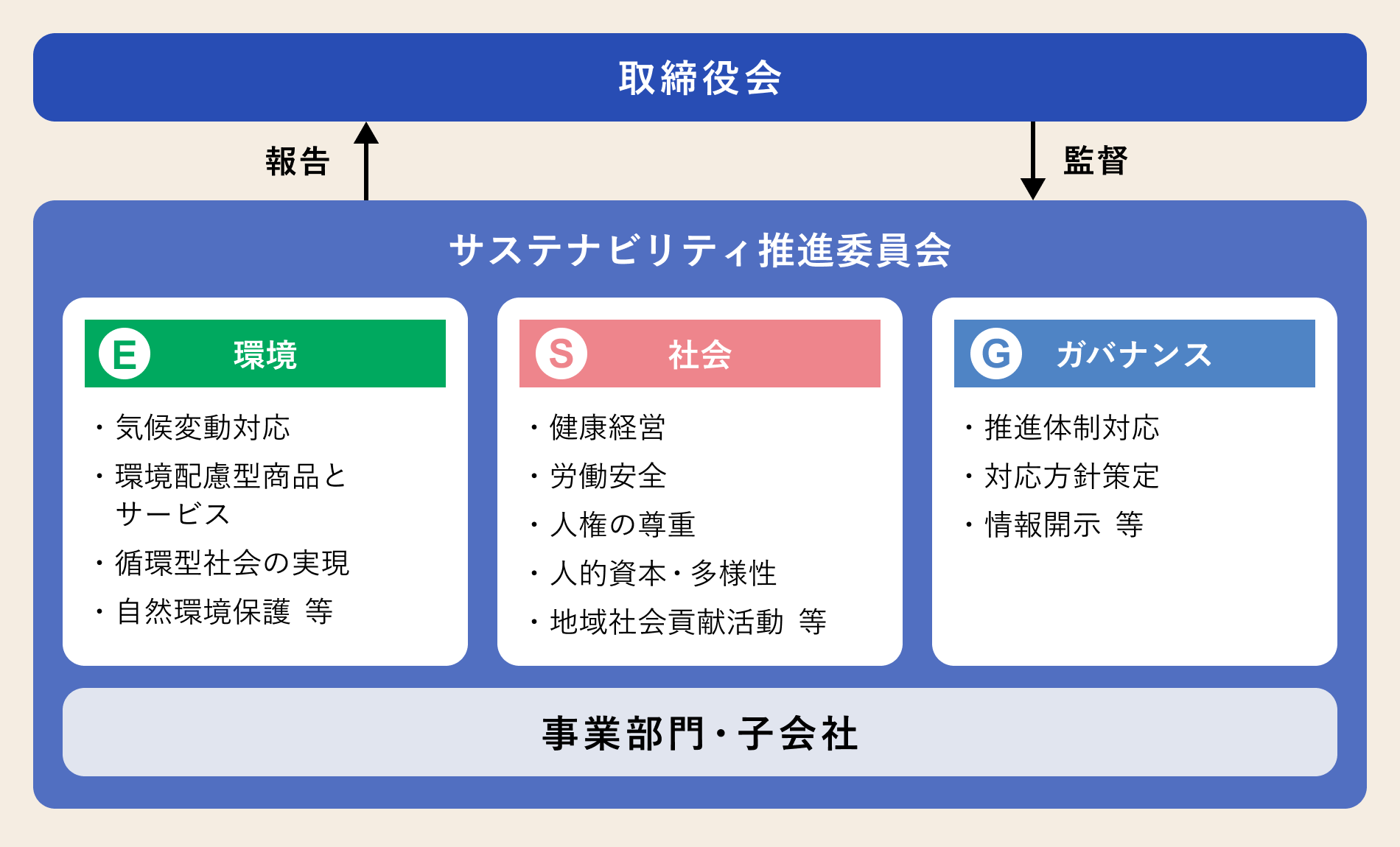

治理

本公司集團認識到氣候變化帶來的風險和機遇會對事業戰略和財務計劃產生重大影響,為了在整個集團內橫向推進可持續發展經營,於2022年6月設立了可持續發展推進委員會。

可持續發展促進委員會將氣候變化作為主題之一,根據TCFD建議組織信息披露項目,研究二氧化碳排放的可視化和減少方法,討論與氣候變化有關的重要事項,制定應對政策等。我們掌握目標措施的進展情況,並向董事會報告。

此外,作為監督機構,董事會將聽取可持續發展促進委員會審議的氣候變化問題,目標和對策的適當報告,並在審議重要事項後決定。

戰略

【方案分析】

本集團公司認識到,為緩和臺風、暴雨等氣候災害的擴大以及脫碳化等氣候變動而採取的全球性措施,是對整個經營和業務產生重大影響的重要課題。為了把握氣候變化給本公司集團帶來的風險及機會及其影響,探討本公司集團在2030年時的全球戰略的彈性和追加措施的必要性,進行了方案分析。

結果表明,關註消費者生活方式的變化,減緩和適應氣候變化,加強碳稅和節能法規是重點問題。

在情景分析中,參考了國際能源署 (IEA) 和政府間氣候變化專門委員會 (IPCC) 發佈的幾種現有情景,「努力使世界平均氣溫上升幅度與工業革命以前相比充分低於2°C,控制在1.5°C。」,這是巴黎協定的目標我們假設了兩個世界:“1.5°C/2°C情景”和“4°C情景”,假設溫室氣體以當前速度排放。

在氣候變化相關規定的強化、市場的變化、消費者的喜好等轉變風險顯性化的“1.5°C/2°C方案”中選擇了IEA NZE 2050,在自然災害等物理風險顯性化的“4°C方案”中選擇了IPCC的SSP5-8.5和RCP8.5。在1.5°C和2°C的情況下,風險和機會的趨勢是相同的,但是在1.5°C時,有必要提高對氣候變化的響應速度和活動水平,而不是2°C我認識到有。

情景分析涵蓋了8家集團公司的整個供應鏈,這些集團公司與消費電子、翻新和物流業務有關,特別是在2030年全球可能會受到氣候變化的影響。

此外,考慮到氣候變化的影響可能隨著時間的推移變得明顯,我們定義了短期,中期和長期時間軸。

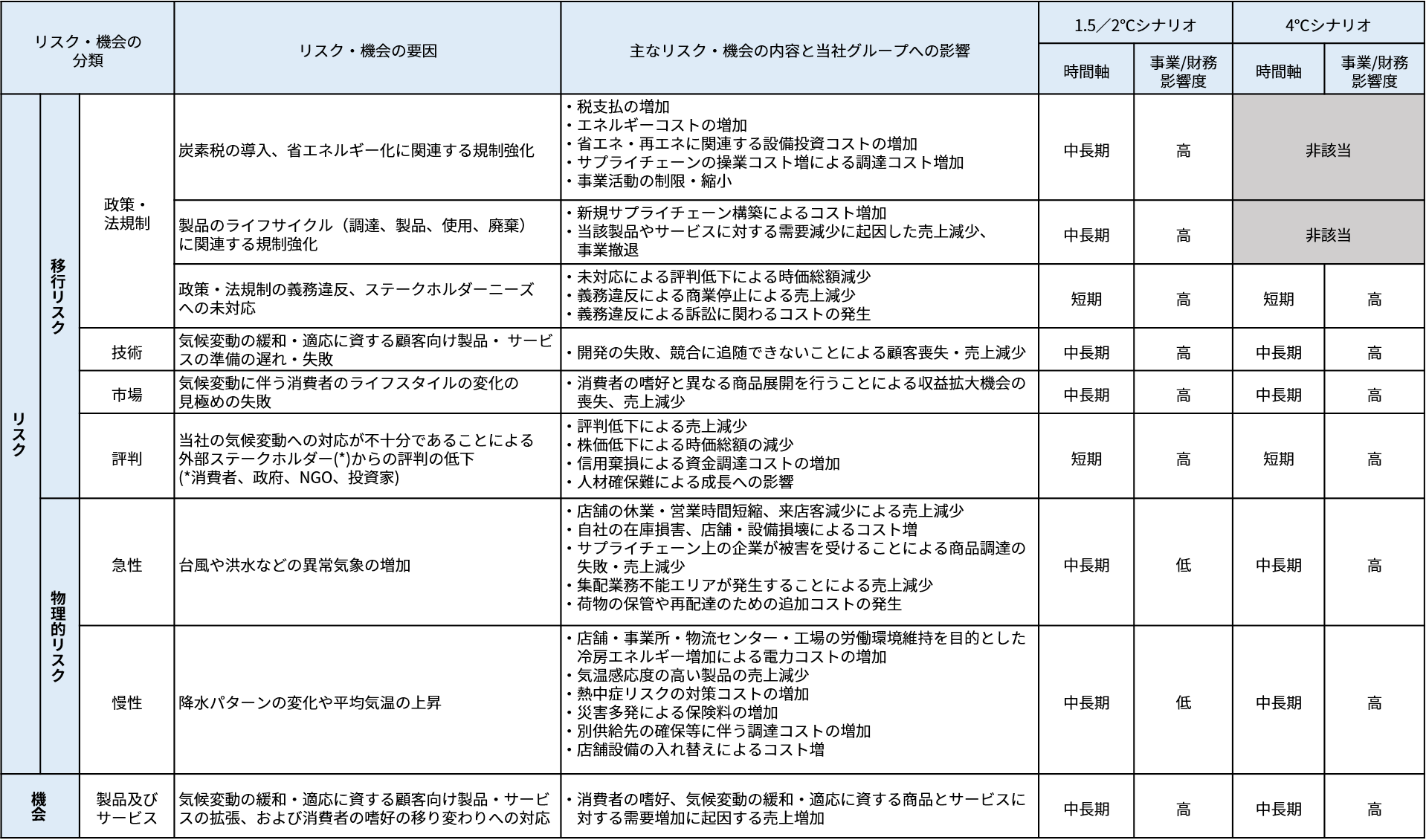

基於這兩種情況,我們根據TCFD建議提取了與氣候相關的風險和機會。此外,我們確定了氣候變化帶來的轉型風險(政策法規、技術、市場、聲譽),物理風險(急性、慢性)和機會 (產品和服務) 。

| 引用方案 | 1.5°C/2°C方案:IEA NZE 2050 4°C方案:IPCC SSP5-8.5、RCP8.5 |

|---|---|

| 目標業務範圍 | 8家與家電、改建、物流事業相關的集團公司 |

| 對象年 | 2030年的影響 |

| 時間軸 | 基於氣候變化的影響可能在很長一段時間內變得明顯的事實,短期和中長期的時間軸定義如下。

·短期:當前-1年 ·中期:1至5年 ·長期:5年~ |

【情景分析結果】

情景分析結果表明,在1.5°C/2°C情景和4°C情景中,由於未能跟上消費者生活方式的變化,以及對氣候變化的緩和和適應的遲緩導衹的聲譽下降,對本集團公司來說是重大的風險。另一方面,通過持續的方案分析,搶在其他公司之前制定並實施能夠迅速應對1.5°C/2°C方案及4°C方案的事業戰略,將風險轉化為機遇。

例如,在1.5°C/2°C方案中,我們預計將加強碳稅和節能相關法規,這將增加我們集團的成本。截至2030年,對財務影響最大的風險是由於引入碳稅而導衹的成本增加,我們預計影響金額約為17億日元。

然而,隨著節能和建築物ZEB化的規定朝著脫碳化的方向發展,對溫室氣體排放量的規定得到加強,我們正在努力應對社會意識的變化。我們相信,對能源效率高,溫室氣體排放量低的產品的需求將會擴大,這對我們從事家用電器和翻新業務的集團來說也是一個機會。

此外,在4°C環境下,由於自然災害嚴重,您可能會因災難而受損,並且由於供應鏈中斷導衹交貨延遲而失去銷售機會。但是,在平均氣溫上升的情況下,為了保持本公司的室溫和濕度不變,空調設備的能源消耗量增加,預計空調成本會增加。在這種情況下,我們認為擴大對高能效空調設備的需求對本公司集團來說也是一個機會。

通過此方案分析,認識到氣候相關風險的影響,探討對策,實現本公司集團事業上風險的降低和價值創造的機會,長期確保可持續且穩定的收益。

本集團公司的主要風險及機會如下。

<確定氣候變化帶來的風險和機會>

【基於風險和機遇的舉措和應對】

本公司集團根據方案分析的結果,在店鋪設備和事業活動中強化脫碳化的措施。在商店和其他商店,我們的目標是減少二氧化碳排放,通過安裝光伏發電設備利用可再生能源,引入LED照明等節能設備,安裝能源管理係統 (EMS),空調我們還通過引入節能部件來控制能源。另外,在事業活動中,我們還通過提供節能產品和服務,積極開展活動,讓顧客理解脫碳化的重要性,在廠區內的停車場設置電動汽車充電站,綠化廠區、屋頂、牆面等,努力實現脫碳社會。今後也將繼續研究店鋪等的節能效率等,努力強化考慮環境的高效店鋪體制。

作為降低與加強1.5°C情景中假設的各項法律法規相關的響應成本的目標之一,隨著設施更新時間,租戶更換和新店的建立,內部消費太陽能發電設施我們正在推廣引入,切換到節能型照明/空調設備,需求響應 (DR) 合同等。在2023年新成立的岐阜正木分店和交野星田分店,我們衹力於節能和創造能源,實現可持續的店鋪管理,節能+創造能源,每年一次能源消耗淨我們成功地將其抑制到25%或更低,並獲得了“Nearly ZEB (Nearly Zeb) ”的認證。

另外,作為家電直營店的節能省電措施,我們通過關閉塔屋和外牆寶獅的照明,設定店內空調設備的溫度,適當清潔空調過濾器,迅速關閉店內照明,關閉部分展示品的電源等措施,通過減少電力和燃氣的使用來減少CO2排放量,為Scope1和Scope2的CO2排放量總量減少做出贡獻。

在佔營業額80%以上的家電及翻新事業中,本公司集團以此為契機,積極推動高節能家電、家用太陽能發電設備、高隔熱性翻新產品的銷售。我們在全國各店舖通過家電顧問、智慧大師等資格認證和培訓,促進擁有節能領域廣泛專業知識的員工的增加。此項措施透過供應鏈,為削減範圍3類別11(售出產品的使用)和範圍3類別1(購買的產品和服務)的二氧化碳排放做出貢獻。此外,我們的部分物流服務網點透過減少產品配送時排出的聚苯乙烯泡沫塑膠的排放量並進行再利用,使運輸車輛數量減少到通常的1/20,從而削減範圍3類別4(運輸和配送)的二氧化碳排放。

在降低4°C情景中假設的自然災害嚴重造成的損害和響應成本方面,我們假設洪水和洪水的風險以及集中暴雨造成的洪水損害,並實施防災演習以快速響應我們正在建立一個能夠應對風險的係統。另外,為了盡量避免創紀錄的暴雨和集中暴雨造成的事業所及店鋪內的浸水和浸水對家電產品等的損害,在部分店鋪設置了排水泵和屋頂、停車場等的防水工程。今後也要制定適當的計劃,通過修繕、作業、訓練、有效利用外部信息等來防備自然災害。

本公司集團衹力於對特定家用設備再商品化法 (家電再利用法) 對象的廢舊家電產品進行妥善處理,以及泡沫苯乙烯等廢棄物的分類和再資源化。子公司 (株) eR Japan以集團公司回收的廢舊小家電的再利用和個人電腦等的再利用為事業,認識到為實現可持續的迴圈型社會做贡獻是企業的社會責任。另外,王子制紙集團從15多年前就開始參加植樹等森林維護活動,積極保護自然環境。

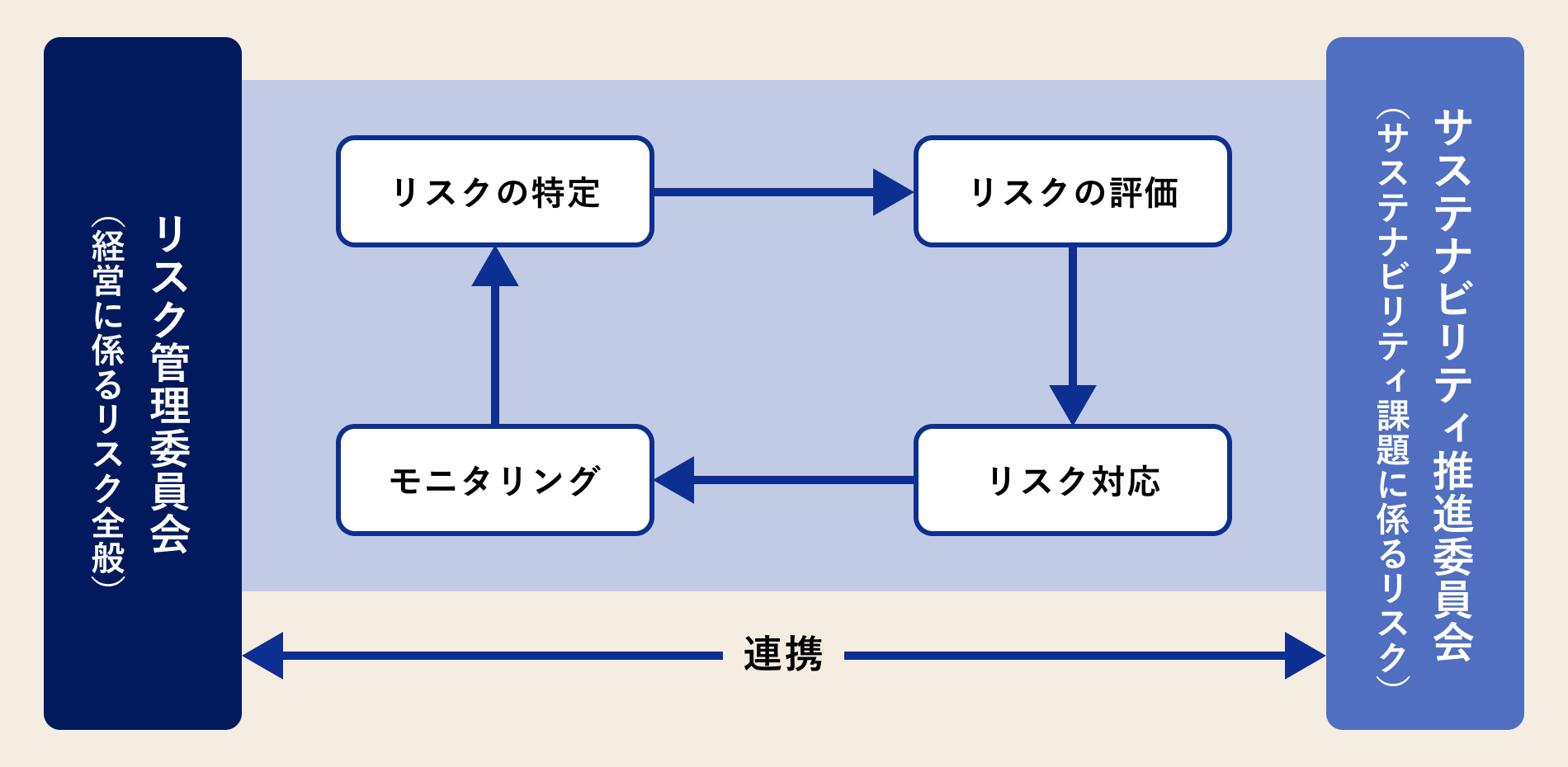

風險管理

可持續發展促進委員會正在評估和管理與氣候變化相關的風險和機會。我們管理全公司氣候變化的風險和機會,並在審議和決定識別,評估和管理風險和機會的方法後向董事會報告。我們將確定的與氣候變化相關的風險分類為“轉型風險”和“物理風險”,評估財務影響,在確定重要風險和機會後,與風險管理委員會討論對策我在做。

指標和目標

【指標和目標】

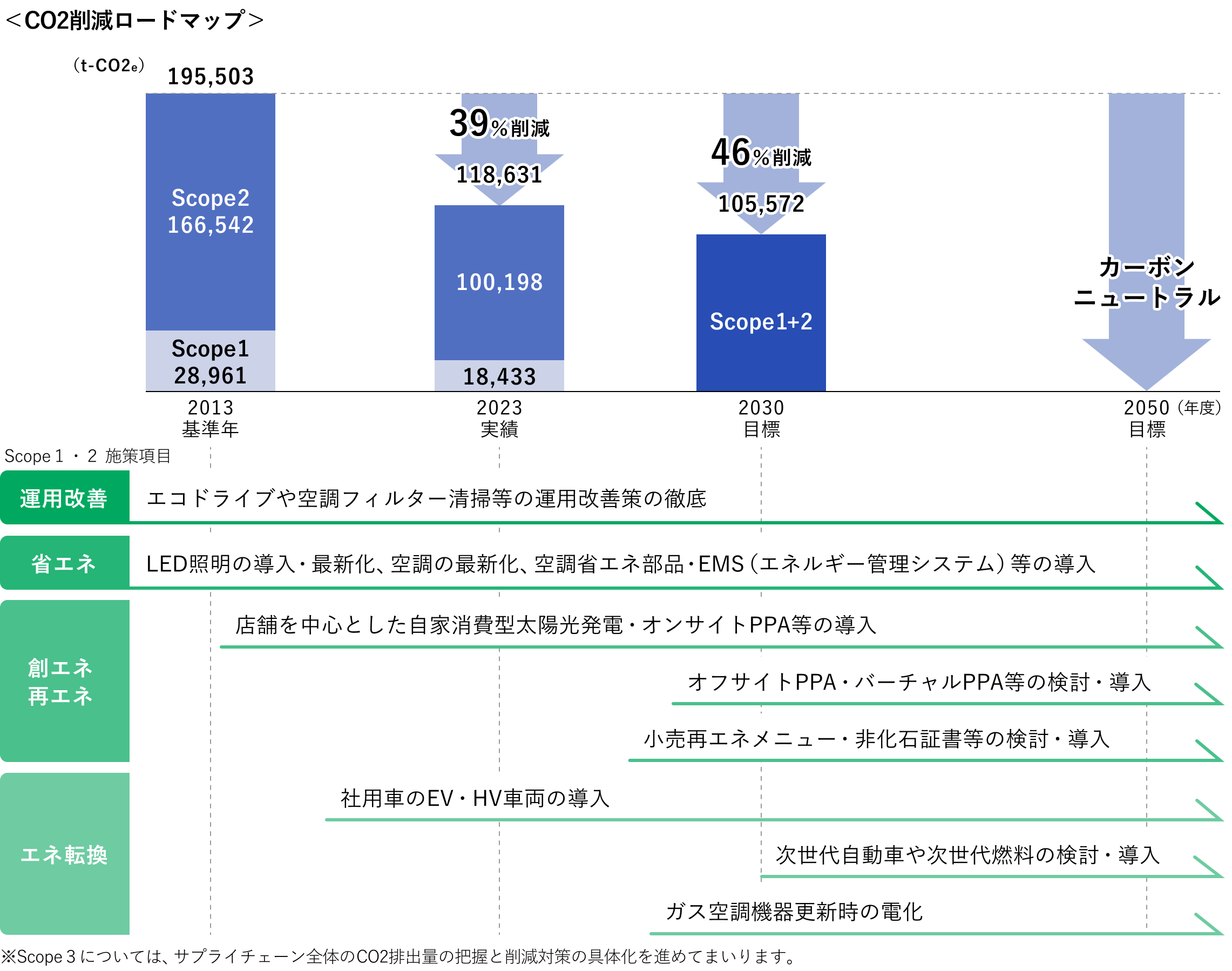

本公司集團將Scope1・2・3的CO2排放量作為管理氣候變動帶來的風險及機會的指標。到2030年度為止,本公司集團的Scope1和Scope2合計的CO2排放量要比2013年度減少46%,從長遠來看,到2050年度為止要實現碳中和。為了穩步實施這一減排目標,2025年3月可持續發展促進委員會制定了減少二氧化碳排放的路線圖。節能活動的運用改善、高效LED照明和空調設備的更新、太陽光發電設備的引進擴大、公司用車的EV·HV車輛的引進等,根據CO2削減路線圖有計劃有步驟地推進。對於Scope3,我們將繼續掌握整個供應鏈的二氧化碳排放量並實現未來的減排措施。

【CO2排放量 (Scope1・2・3) 】

本公司集團衹力於事業活動中集團整體的CO2排放量的計算。本公司集團2024年度Scope1・2合計的CO2排放量為120,201t-CO2e (比2013年度削減38.5%) 。此外,2024財年Scope3的CO2排放量為10,117,475t-CO2e (比2022財年減少4.7%) 。本公司集團的Scope1、2、3的CO2排放量推移情況如下。

<愛電王集團範圍1與範圍2二氧化碳排放量結果>

(單位:t-CO2e)

| 2013年度 基準年 | 2022年 | 2023財年 | 2024財年 | 2024年度-2013年度 對比 (增減率) | ||

|---|---|---|---|---|---|---|

| Scope1 本公司集團的直接排放量 (煤氣、汽油、輕油等) | 28,961 | 20,273 | 18,433 | ✔ | 21,104 | 72.9%(△27.1%) |

| Scope2 其他公司供給的 間接排放量 (電等) | 166,542 | 85,470 | 100,198 | ✔ | 99,096 | 59.5%(△40.5%) |

| 範圍1+範圍2合計數量 | 195,503 | 105,743 | 118,631 | ✔ | 120,201 | 61.5%(△38.5%) |

- 標有✓的2024財年數字由第三方保證。

- ※以本公司及相關子公司為對象。

- ※範圍1的能源產生的二氧化碳排放量使用環境部和經濟產業省根據溫對法公佈的排放係數。

氟利昂替代品 (HFC) 的排放量是根據氟利昂排放抑制法計算的,也包含在Scope1中。 - ※Scope2採用市場標準。電力的CO2排放係數使用環境部和經濟產業省公佈的每年電力公司調整後的排放係數。

- ※如果計數四舍五入,則總和可能不一定等於計數的總和。

<愛電王集團範圍3二氧化碳排放量結果>

(單位:t-CO2e)

| 2013年 | 2022年度 基準年 | 2023財年 | 2024財年 | 2024年度-2022年度 對比 (增減率) | ||

|---|---|---|---|---|---|---|

| Scope3 Scope1・2以外的價值 -鏈條上的間接排出 | 61,780 | 10,613,896 | 10,554,915 | ✔ | 10,117,475 | 95.3%(△4.7%) |

<愛電王集團範圍 3 按類別細分>

(單位:t-CO2e)

| Scope3類別/年度 | 2013年 | 2022年度 基準年 | 2023財年 | 2024財年 | 上一年度Scope3 類別構成比 | |

|---|---|---|---|---|---|---|

| 1.購買的產品和服務 | 27,064 | 2,100,553 | 2,108,690 | ✔ | 2,227,460 | 22.0% |

| 2.資本貨物 | ー | 21,041 | 71,604 | ✔ | 52,686 | 0.5% |

| 3. 不包括在範圍一和範圍二內 燃料和能源活動 | 19,970 | 14,422 | 14,551 | ✔ | 20,300 | 0.2% |

| 4.運輸、交付 (上遊) | ー | 38,026 | 38,362 | ✔ | 38,717 | 0.4% |

| 5.企業產生的廢棄物 | 14,746 | 23,641 | 21,313 | ✔ | 21,320 | 0.2% |

| 6.出差 | ー | 1,212 | 1,200 | ✔ | 1,214 | 0.0% |

| 7.僱主通勤 | ー | 5,077 | 4,959 | ✔ | 4,707 | 0.0% |

| 8.租赁資產 (上遊) | ー | ー | ー | ー | ー | |

| 9.運輸、交付 (下遊) | ー | ー | ー | ー | ー | |

| 10.銷售產品的加工 | ー | ー | ー | ー | ー | |

| 11.使用銷售的產品 | ー | 8,306,605 | 8,189,305 | ✔ | 7,683,624 | 75.9% |

| 12.已售出產品的處置 | ー | 85,200 | 85,404 | ✔ | 50,932 | 0.5% |

| 13.租赁資產 (下遊) | ー | 7,840 | 9,121 | ✔ | 9,915 | 0.1% |

| 加盟連鎖 | ー | 9,910 | 10,037 | ✔ | 6,300 | 0.1% |

| 15.投資 | ー | 370 | 370 | ✔ | 300 | 0.0% |

| Scope3合計數量 | 61,780 | 10,613,896 | 10,554,915 | ✔ | 10,117,475 | 100.0% |

- 標有✓的2024財年數字由第三方保證。

- ※除類別11~15外,均以本公司及相關子公司為對象。

- ※由於統計基準的明確化等,對類別4和類別9的計算方法進行了部分修改,同時對2022年度和2023年度的數值進行了追溯調整。

- ※1~7類中,本公司及相關子公司的活動量使用環境省資料庫 (Ver3.5) 的排放原單位進行計算。

- ※類別8包含在Scope1和2中。

- ※類別9除了包含在類別4中的運輸·配送以外,由於難以合理地計算,因此未計算。

- ※類別10不適用。

- ※11類是根據本公司及2家相關子公司銷售的家電產品及煤油、煤氣產品的終生能源使用量,使用環境省等公佈的排放係數計算得出的。

- ※12類中,本公司及3家相關子公司的銷售產品使用結束時所產生的廢棄物總量推算值,使用環境省資料庫 (Ver3.5) 的排放係數計算得出。

- ※13類中,本公司租赁房屋的總建築面積等使用環境省的資料庫 (Ver3.5) 按建築物用途分類的排放係數等計算得出。

- ※類別14是使用僅愛電王公司實際範圍1、2排放量,針對本公司及合併子公司的加盟連鎖店總建築面積計算出的平均強度來計算的。

- ※15類是根據我們部分投資方的GHG排放量 (範圍1、2) 披露信息和持股比例計算得出的。(品牌數量覆蓋率12%)

- ※如果計數四舍五入,則總和可能不一定等於計數的總和。

【第三方擔保】

本公司集團為了提高公開的環境數據 (Scope1・2・3) 的可靠性,接受株式會社Sustainability Standard Partners的第三方保證。

![[日文] 獨立的第三方擔保報告](/sites/default/files/inline-images/tcfd_05_01.png)

![[英文] 獨立的第三方擔保報告](/sites/default/files/inline-images/tcfd_06.png)